Свечной анализ Форекс рынка с описанием Парные конфигурации

Тонкие нити, идущие от тела вверх и вниз, являются тенью, которую иногда называют фитилем. Данный вопрос неизменно задают начинающие трейдеры. И лишь спустя два с половиной столетия японские свечи пришли в мир больших денег – западные площадок для инвестирования и спекуляции. Безусловно, сама идея подобной записи движения цен была популярна с конца 19 века в Америке, но только тогда это были бары. Разница, возможно, и не очень большая, ведь принцип формирования один и тот же, но вряд ли кто-то будет спорить с тем, что свечи намного нагляднее.

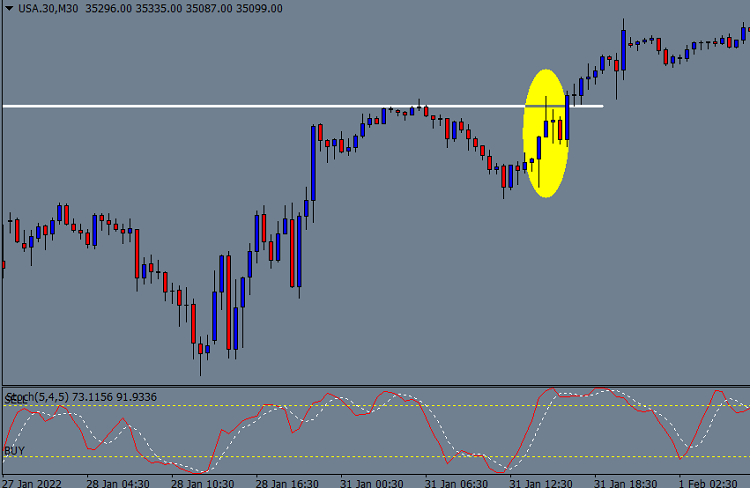

- Движение тренда на форекс всегда происходит с определенной закономерностью, что позволяет построить свои схемы трейдинга.

- Иногда бывает ситуация, когда две рассматриваемые свечи практически одного размера, но вторая свеча открывается чуть выше (ниже), чем закрылась первая, и имеет выраженное обратное движение.

- Соответственно, вполне логично, что закономерности были выявлены и описаны.

- Однако на протяжении последних свечей быки смогли уравновесить свои силы с медведями.

Окончательное решение о своих действиях принимаем после получения сигнала от очередной свечи, которая возникнет сразу после второй белой. Она либо подтвердит, что все это — начало формирования восходящего тренда, либо скажет нам о том, что лучше сейчас не вмешиваться. При торговле на форекс применяются несколько типов изучения рынка каждый при этом имеет свою эффективность. На основании всего четырех свечной анализ рынка форекс показателей довольно трудно составить прогноз тренда, да существуют некоторые закономерности, но как показывает проведенное исследование они далеко не всегда подтверждаются на практике. Свечной анализ форекс отличается от бара только формами. В промежутке между ценой открытия и закрытия ордера находится фигура в виде прямоугольника белого или черного цвета, которая называется «тело свечи».

Видео Свечной анализ по Методу Морриса

А doji — это либо предвестник разворотов, либо сигнал о том, что коллективный разум трейдеров испытывает глубокие сомнения в перспективах дальнейшего падения рынка. Вероятнее всего, что рынок уже потерял потенциал для хода вниз. В этих паттернах свечного анализа рынка практически всё совпадает с описанной ранее моделью, только они меняются местами. Получается, что повешенный – это тот же самый Молот, только образуется в конце повышательного тренда, а Перевёрнутый молот – это Падающая звезда, но только в конце медвежьего тренда. Смысл этой пары свечей остаётся тем же самым – рынку не пройти сопротивление или поддержку, но при этом процесс немного растягивается. Например, нижняя тень у Перевёрнутого молота показывает, что был откат от максимума и повторный подход цены к этому уровню, который снова завершается неудачей и последующим разворотом.

То есть, свечной анализ даёт возможность оценивать график, сравнивать модель с эталоном и совершать торговые действия, которые подкреплены статистическими данными – для каждого паттерна проводились исследования частоты его отработки. Иногда бывает ситуация, когда две рассматриваемые свечи практически одного размера, но вторая свеча открывается чуть выше (ниже), чем закрылась первая, и имеет выраженное обратное движение. Такие свечные конфигурации также являются сильными, и с большой вероятностью показывают дальнейший тренд. Их принято называть «завесой из темных облаков» на вершине рынка и «просвет в облаках» на дне рынка. Данные конфигурации нельзя назвать поглощением, поскольку свечи практически идентичны.

Когда вы начинаете использовать свечной анализ и торговать разворотные модели, вы заметите, что на самом деле очень небольшое количество разворотных паттернов выглядят идеально. Вам будет непросто найти идеальный тренд с идеальной свечой неопределенности и сильной разворотной свечой. Давайте попробуем рассмотреть движение цены с точки зрения покупателей и продавцов.

Задайте большинству трейдеров эти вопросы, и чаще всего они не смогут на них ответить. Homing pigeon (почтовый голубь) — это комбинация, также аналогичная комбинации harami, но здесь обе свечи черные. Homing pigeon дает “бычий” разворотный сигнал, требующий подтверждения.

Комбинация свечей «Три звезды».

Далее школа трейдинга предлагает изучить свечной анализ. Помимо одиночных моделей, графический анализ с помощью японских свечей можно проводить и с точки зрения их комбинаций. Дело в том, что фигур очень много, они вырисовываются не так часто, и запомнить все будет не так уж легко. Если вы хотите освоить основы или получить более глубокие знания, вам поможет наш сайт – здесь вы найдёте наиболее полную информацию, которая поможет достичь желаемого. Каждый период (день, час и т.д.) здесь отображается в виде так называемой «свечи», или «подсвечника». И он показывает сразу 4 цены – открытие, закрытие, минимум и максимум.

Несмотря на беспорядок этих свечей, все, что мы здесь видим — это период неопределенности. Быки и медведи борются друг с другом, иногда быки выигрывают, иногда медведи, но все их победы недолговечны. У нас возникают четыре свечи неопределенности, а последняя из них делает новый минимум. Многие начинающие трейдеры видят подобную картину и не знают, что делать.

Этот метод анализа был разработан японским трейдером Мунехиса Хомма, жившим в средневековье. Он создал систему, которая позволяет прогнозировать ценовые колебания без каких-либо дополнительных инструментов технического анализа. Ответ на этот вопрос помогает понять психологию рынка, иными словами — намерения большинства продавцов и покупателей. Даже новички, приложив определенные усилия, смогут научиться анализировать свечные элементы для прогнозирования дальнейшего трендового движения. Любой их этих паттернов сигнализирует о моментах входа в рынок. Существуют модели продолжения тренда и модели разворота тенденции.

Немного о преимуществах анализа графика Японских свечей

Основная идея свечного анализа — это понимание движение цены на графике. Слишком много трейдеров ищут паттерны и модели, вроде доджи и пин баров. Тем не менее правда состоит в том, что вы практически никогда не найдете идеальные модели разворота. Только опытный трейдер может проанализировать текущую рыночную ситуацию и принять обоснованное решение. Свечи «падающая звезда» и «перевернутый молот» являются идентичными по форме (короткое тело свечи, над которым возвышается длинная тень), и означают завершение восходящего тренда. Поэтому для начала торговли стоит дождаться свечи, подтверждающей тенденцию.

Чтение рынка по свечам, на самом деле, достаточно просто, но необходимо приложить много усилий для достижения действительно хорошего уровня. Мы точно знаем, что до этого медведи полностью контролировали рынок. Однако на протяжении последних свечей быки смогли уравновесить свои силы с медведями.

Все свечи вначале выглядят нейтрально

Медвежья модель «Три метода» – фигура свечного японского анализа, позволяющая понять дальнейшее движение рынка. После её появления, как правило, цены продолжают снижаться. В японском свечном анализе дожи имеет большое значение. Но его важность сильно зависит от того, на каком графике и таймфрейме появляется данная свеча, а также от того, присутствует ли на рынке тенденция. Дожи на вершине графика считается самым важным сигналом. Во флете такая свеча не имеет никакого значения, а в основании её значимость гораздо меньше, чем на пике тренда.

Представляет собой две соседние свечи, первая из которых имеет короткие тени. Размер тела не очень принципиален, но лучше, чтобы он был не меньше среднего диапазона нескольких предыдущих свечей. Вторая свеча также имеет не очень большие тени, но при этом закрывается так, чтобы перекрыть тело первой.

Свечная модель «Три реки».

Это свеча, которая только что появилась и пока еще не сдвинулась ни на один пункт в каком-либо направлении. Впоследствии они станут медвежьими, бычьими или так и останутся нейтральными (доджи). Когда появляется новая свеча, мы пока еще не знаем, какой она будет. Если вы разовьете в себе навык свободного чтения рынка по свечам, вы сможете стать более эффективным трейдером. Если цена все же не пошла в ожидаемом направлении, то, скорее всего, что она пойдет в противоположном. Полученная таким образом составная свеча сама по себе может иметь достаточно выраженный bullish, bearish или разворотный смысл.

Разворотные модели в свечном анализе

Тогда уже нижняя кромка – открытие, верхняя – закрытие. «Палочки» внизу и вверху – это всегда путь, пройденный до минимума и максимума. Применение японских свечей характеризуется как положительными аспектами, так и определенными сложностями. Достоверность этих элементов, в отличие от компьютерных индикаторов, дает возможность исследовать саму цену, а не математические расчеты.